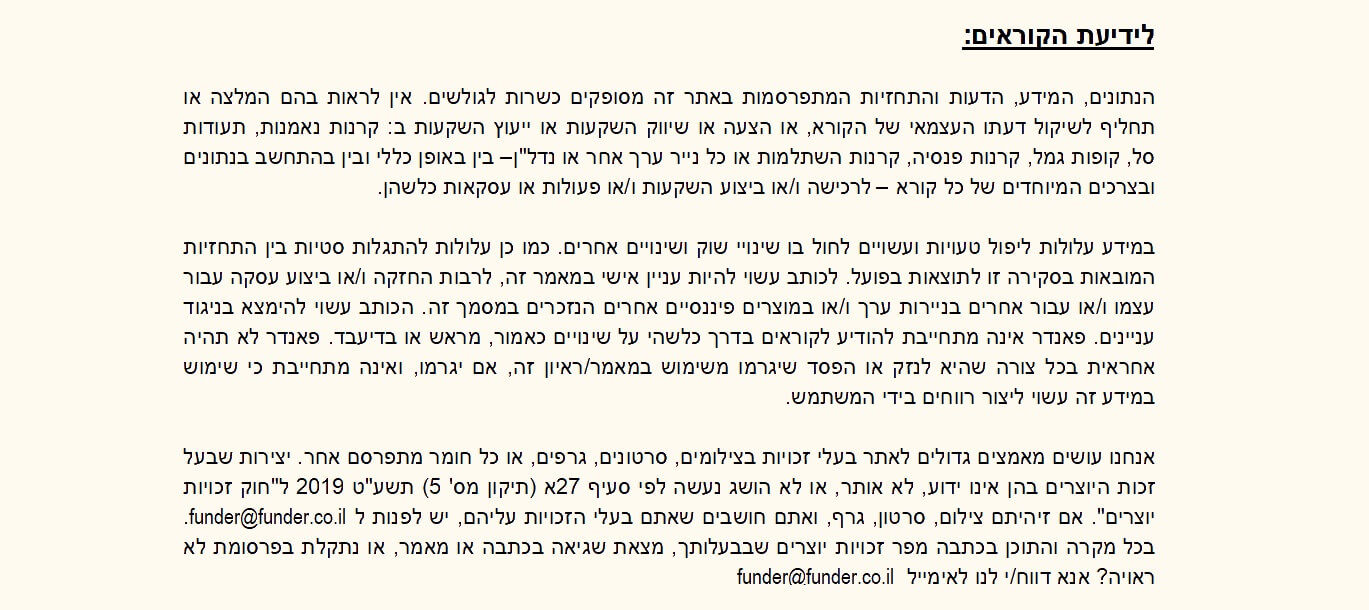

ביום שישי שעבר קרה דבר. כמות עיניים עצומה עקבה אחרי עקומה אחת בודדה: עקומת התשואות בין האג"ח הממשלתי ל-10 שנים ואלו של השנתיים. ההפרש הזה, שהוא ההפרש שהפך לעיקרי מבין כל ההפרשים המצוטטים בעניין עקומות התשואות, חזר להיות חיובי ביום שישי (06-09). זאת, פעם ראשונה מאז יולי 2022 (!). זאת, כאשר היינו אז בעיצומה של הסערה סביב נרמול הריביות הממשלתיות על ידי הבנק המרכזי האמריקאי. הנה גרף העקומה:

(הגרף בוצע בעזרת פלטפורמת TradingView)

(הגרף בוצע בעזרת פלטפורמת TradingView)

ארחיב על חשיבות העניין בהמשך אבל נאמר תחילה שהעניין הזה של החזרה לחיוב היה קשה מנשוא להשגה. שימו לב שהעקומה ניסתה לעשות זאת מאז אוקטובר 2023 (!) וכל פעם נדחתה על ידי אירועי המקרו (אינפלציה, תעסוקה, צמיחה) שמנעו מהבנק המרכזי לעשות את ה-

Pivot לכיוון הורדת הריביות. והנה, ביולי הייתה פריצה, שלוותה בבדיקה מלמעלה, והמשך כלפי מעלה שהביא עכשיו להגעה לתוצאה החיובית המצופה.

למה זה כה חשוב באמת? הנה כמה מוסכמות המקובלות בצורה די רחבה בשוק ההון האמריקאי: היפוך עקומת התשואות (כאשר התשואה הארוכה נמוכה מזו הקצרה) הינו סמן מקדים משמעותי מאוד למיתון מתקרב. היסטורית, לא היה מיתון שלא קדם לו היפוך בתשואות. לעומת זאת, היו בהחלט היפוכים שלא באו אחריהם מיתונים קשים אבל זה באמת היוצא מהכלל שמצביע על הכלל.

בכל אופן, כאשר העקומה חוזרת ממצב של היפוך למצב רגיל (התשואה הארוכה גבוהה מזו הקצרה) מניחים שהגיע הרגע לקיומו הממשי של אותו מיתון אותו ניבא ההיפוך. בקיצור: כאשר מתיישרים אחרי היפוך, החשש הכבד הוא שנכנסים לתקופה כלכלית קשה. וזה בדיוק מה שקרה ביום שישי: חזרנו למצב רגיל ממצב של היפוך. לא רק זאת: זמן קיום ההיפוך קובע מאוד. אם זה זמן קצר, אז בוודאי שחשיבות העניין פחות בהרבה. אבל, כאשר מדובר בשנים (!), כמו במקרה שלפנינו, המשמעות שנותנים לעניין הזה פשוט מדהימה והמון אנליסטים לוקחים את העניין כמשהו מאיים באמת.

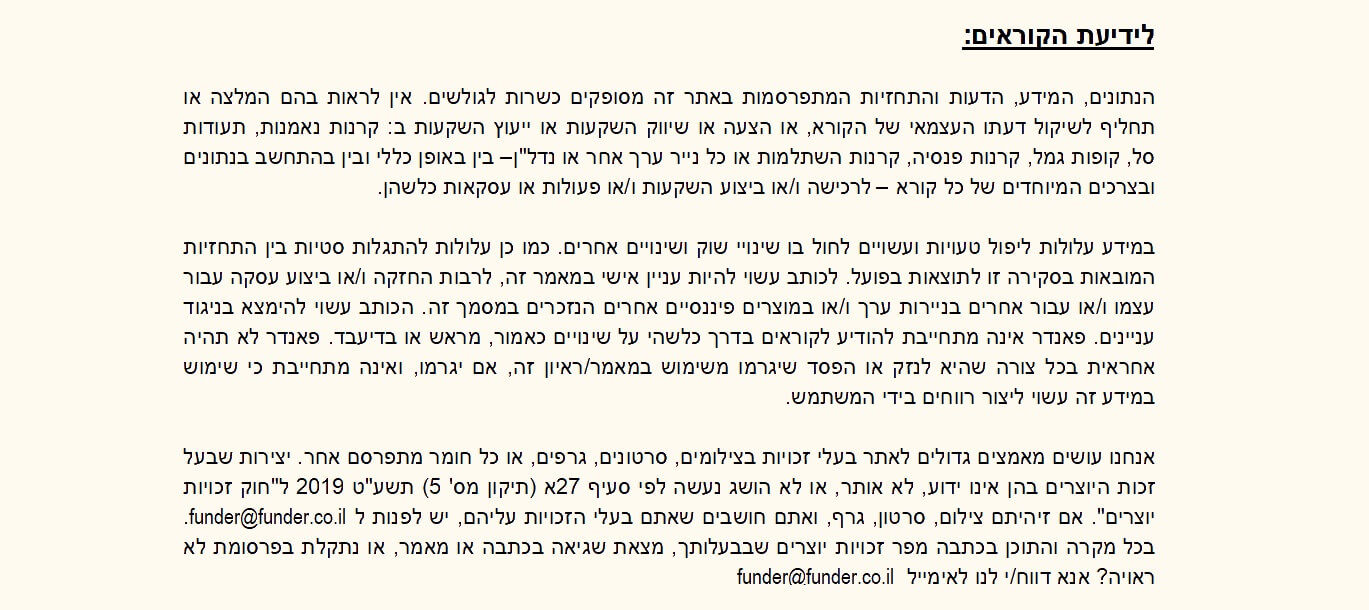

האם הירידות של יום שישי לא נבעו, חלקית לפחות, מהעובדה של החזרה מהיפוך בעקומת התשואות? העובדה שהבנק המרכזי שוקל להוריד 0.5% ולא רק 0.25% מאשרת בעיני רבים שלפנינו (אחרי הבחירות) זמן לא נעים בכלכלה האמיתית האמריקאית. אחרי שאומרים זאת, נשארה השאלה: כמה עמוק יכולה התשואה של האג"ח הממשלתי החשוב כל כך של ה-10 שנים ליפול? הנה גרף של התשואה מאז 2020:

(הגרף בוצע בעזרת פלטפורמת TradingView)

(הגרף בוצע בעזרת פלטפורמת TradingView)

לא אכנס כאן לסבירות הנובעת מהפרמטרים הכלכליים כי אי אפשר לכמת כרגע את השפעת הממשלים השונים שיגיעו אחרי הבחירות של נובמבר. אבל, טכנית, יש כמה דברים מדהימים שניתן לציין מהגרף היומי הזה:

ראשית, כל אזור

Fibonacci של תיקון (חוץ מהרמה של השני שליש) הוא גם אזור של תמיכה-התנגדות היסטורית קודם. כרגע, התשואה ירדה מתחת לתיקון הראשון של 23.6% (3.95%) והיא עומדת על 3.71%. יש לזכור שתיקון לגיטימי של תנועה מגמתית נמצא בין שליש (38.2% - 3.29%) ושני שליש (61.8% - 2.23%), כאשר ישנה עדיפות לחצי (50% - 2.76%). לכן, אם וכאשר המשק באמת ינוע למצב של האטה-מיתון שיתבטא היבט בצמיחה ובמיוחד באבטלה, אין זה דמיוני לחשוב שהריבית תוכל להגיע עד 2.7-2.8%.

ענייני האינפלציה כנראה פסו מהעולם לתקופה ארוכה ואין סיבה גלובלית לחשוב שריביות נמוכות לא יהיו כלי הנשק שאיתו קובעי המדיניות יפעלו שוב. זה המקום להראות את העניין הזה בצורה אחרת קצת, דרך תעודת הסל הידועה והנסחרת ביותר בהקשר של שינוי באג"ח הממשלתי.

TLTהפכה לשם דבר, כאשר התייחסו אליה גם חלק מהדעתנים כקנה המידה לקריסה של האג"ח בין 2020 וסוף 2023. הנה הגרף השבועי של התעודה:

(הגרף בוצע בעזרת פלטפורמת TradingView)

(הגרף בוצע בעזרת פלטפורמת TradingView)

כמו שניתן לראות, התעודה נחתכה לשניים משיא של 170 (יוני 2020) ועד 85 (סוף 2023). המינוף המובנה בין השינוי במחיר האג"ח, לעומת השינוי בתשואה עליו, גורם לתנועות אדירות בתעודה וזה מה שקרה כאשר התשואות עלו מאזור ה-1% לאזור ה-5%. ומה קורה לאחרונה? אמנם, הדברים קצת יגעים אבל מאז תחילת 2024 נוצר שפל גבוה יותר של 90, ומתקרבים בימים אלו לפריצה מעל רמת ה-100 שהייתה השיא המינורי הקודם.

אין ספק שהמומנטום מראה שיפור הדרגתי, אבל משמעותי, ואין זה פלא. היעד הברור כרגע, אם הדינאמיקה הזו לא תתהפך, הוא 110 בואכה 120, דהיינו מהלך מיידי למדי של 20%. ואם התחזית של תשואות סביב 2.7-2.8% תתקיים, היעד של סביב ה-150 בהחלט יחזור להיות סביר. ביחד ננצח!

עקומת תשואות שוק ההון / תמונה: AI פאנדר

עקומת תשואות שוק ההון / תמונה: AI פאנדר