עידן אזולאי ,מנהל השקעות ראשי, סיגמא בית השקעות

23/09/2024

מזה זמן רב אנחנו מביעים את חששותינו מפני ההתפתחויות הכלכליות במשק הישראלי. מידי פעם עולים נתונים אשר מעוררים את המחשבה שאולי התמונה היא בכל זאת טובה יותר מזו שהתפתחה מאז אוקטובר שעבר, אלא שהאינדיקציות מתעקשות לבשר בשורות פחות אופטימיות. בשבוע שעבר פורסמו מספר רב של נתונים בישראל אשר מציירים תמונה הולכת ומאתגרת של הנעשה במשק הישראלי. התמשכות המלחמה מתחילה לתת את אותותיה על הציבור הישראלי ועל המגזר העסקי בארץ. הנתונים מראים כי ההשפעה של המצב הביטחוני הולכת ומתרחבת. בתחילת השבוע פורסם מדד המחירים לצרכן לחודש אוגוסט שעלה ב 0.9%, הרבה מעבר לתחזית שעמדה על כחצי אחוז. המדד אמנם הושפע מעלייה חדה בנתון שעימו הלמ"ס עדיין לא למדה להתמודד, מחירי הנסיעות לחו"ל שעלו ב 22%. מרכיבי המדד ניתן ללמוד שמספר רב של מוצרי צריכה בסיסית / שוטפת כמו דיור (0.5%) ומזון (0.3%) רשמו עליות חדות מאוד.

את העלייה במחירי המזון הוביל ה"יהלום האדום" הלוא היא העגבנייה שמחירה זינק ב 37%!!!

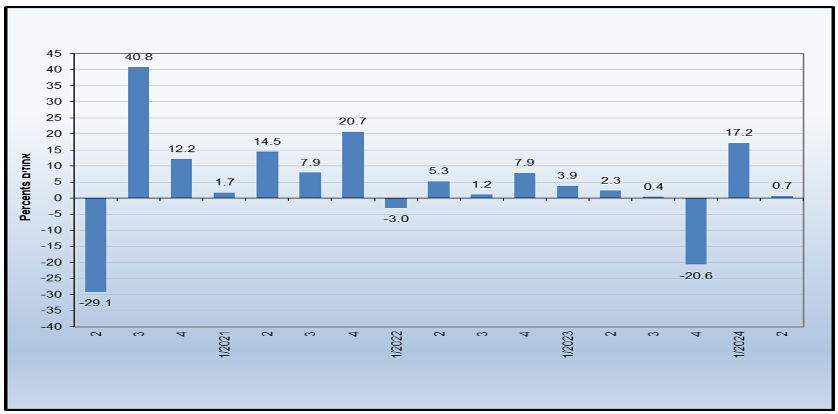

בניגוד למגמה הגלובלית של ירידה האינפלציה, הרי שבישראל קצב האינפלציה עולה ועומד כעת על 3.6%. הפחתת ריבית? נראה שאלמלא המדינה הייתה נמצאת בעיצומה של מלחמה, סביר להניח שהריבית הייתה אפילו עולה. יום לאחר פרסום המדד, התבשרנו על העדכון השני לצמיחת התוצר לרבעון השני. למרבה הצער, גם מכאן לא יצאה הבשורה. המשק צמח ברבעון השני בקצב שנתי של 0.7% בלבד שהוא למעשה קצב צמיחה שלילי לנפש בהינתן שהאוכלוסייה בישראל צומחת בקצב של קרוב ל 2%. שני גורמים הניעו את המשק ברבעון השני. הראשון הוא ההוצאה הממשלתית שעלתה ב 8.2% לעומת הרבעון הקודם אשר משקפת את ההוצאות הביטחוניות כמו גם העברות למפונים, מילואים ועוד גורמים שקשורים במלחמה. מן הסתם המשק לא יכול להישען על תמיכת הממשלה לצורך צמיחה, שלא לדבר על כך שיש לזה עלות כבדה כפי שניתן לראות בנתוני הגרעון. הגורם השני שהניע את המשק הוא הצריכה הפרטית שזינקה ב 11.4% לעומת הרבעון הראשון. הצריכה הפרטית קפצה לאחר שהתאוששנו מעט מן ההלם שתקף אותנו באוקטובר בשנה שעברה ובדומה לתקופה שלאחר הקורונה (להבדיל אלף אלפי הבדלות), הציבור חזר לצרוך, בין אם הסיבות הן חזרה לצריכה "רגילה" ובין אם זה סוג של "פיצוי" על התקופה הקשה שהוא עובר. כך או כך, נתוני השבועות האחרונים מראים שהצריכה הפרטית התמתנה מאוד, כך שלא ניתן לסמוך עליה שהיא תמשיך לשמש כמנוע צמיחה בזמן הקרוב.

יש גם משהו חיובי, שוק התעסוקה. סקר כוח אדם לחודש אוגוסט מגלה תמונה טובה מאוד של שוק התעסוקה. שיעור האבטלה מקרב כוח העבודה עומד על 2.7% בלבד. שינוי חיובי נצפה גם בשיעור המשרות הפתוחות שירדו בשיעור של 3.2% לאחר שמספר גדל של מחפשי עבודה הצליו למצוא משרה. שיעור התעסוקה הגבוה הוא זה שלמעשה מחזיק את המשק הישראלי כעת. ויש עוד משהו שאולי ישמע מוזר אבל ניתן לכמת אותו במספרים והוא שהציבור הישראלי הוא חסכן גדול למרות שאנחנו תופסים את עצמנו כבזבזנים. שני העשורים האחרונים שהובלו על ידי פריחת תעשיית ההיי טק המקומית הגדילו מאוד את תיק הנכסים של הציבור שעומד כיום על כ 5.8 טריליון שקל, הרמה הגבוהה ביותר אי פעם. שיעור הנכסים הנזילים מתוך הסכום הזה עומד על כ 33%. היקפן של הקרנות הכספיות שזוכות לזרימת כספים אדירה מזה זמן רב עומד כיום על כ 135 מיליארד ש"ח.

המשמעות היא שיכולת העמידה של הציבור הישראלי וההתמודדות עם המצב הקשה והמורכב שבו שרוייה כיום המדינה הוא גבוה מאוד. כך, שאפשר לאפסן את האפוקליפטיות על המשק הישראלי. אנחנו לא שם. העובדה שרוב האנשים מסוגלים לקיים את עצמם בזכות עבודה ולא בזכות קצבאות אבטלה או סעד לצד היקף החיסכון הרב שנצבר בשנים האחרונות, מאפשרת למשק להמשיך ולתפקד באופן סביר ביחס למצב המאתגר בו אנחנו נמצאים. אלא שהאי ודאות כמו גם הירידה בתחושת הביטחון מתחילים להשפיע על ההתנהלות היום יומית של הציבור. העובדה שהציבור מועסק ויש לו רזרבות כספיות גבוהות אינה אומרת שהרגלי הצריכה לא ישתנו. ניצנים של התמתנות בהיקפי הצריכה מתחילים להיראות וההערכה שלנו היא שככל שלא יחול שינוי במצב הביטחוני, כך היד על הארנק תישאר קפוצה על כל ההשלכות שיש לזה על תקבולי המיסים העתידיים, צמיחה, גרעון וכו'. כל אלו מותירים, שלא לומר מעלים את הסיכון של המשק הישראלי. כן, כן, אנחנו עומדים לשעמם אתכם גם השבוע, דיפנס. התיק הסולידי שלנו ישאר דפנסיבי למדי. מח"מ קצר ועדיפות לקונצרני בדירוגים גבוהים, לצד הטייה מסויימת לרכיב הצמוד. נשנה את המדיניות לאחר שיוכרז על שלום עולמי או אפילו "סתם" הפסקת אש.

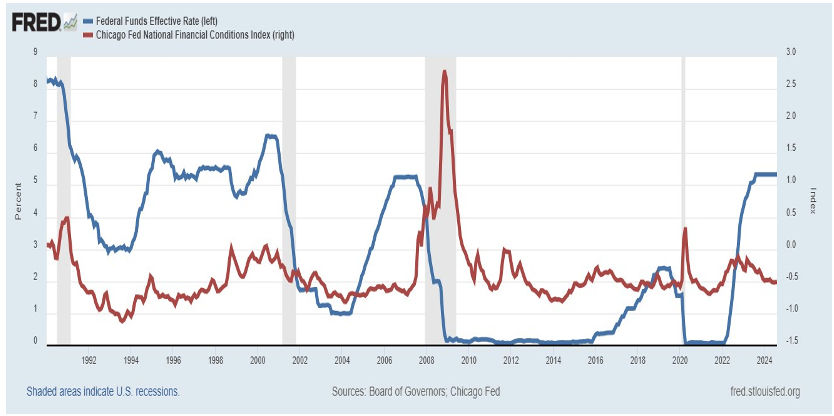

בשבוע שעבר הריבית בארה"ב ירדה בפעם הראשונה מאז הקורונה. הפד הפחית את הריבית בחצי אחוז, בניגוד לרוב המוחלט של התחזיות, כאשר למעשה כמעט כל בתי ההשקעות חזו הפחתה צנועה של רבע אחוז בלבד.

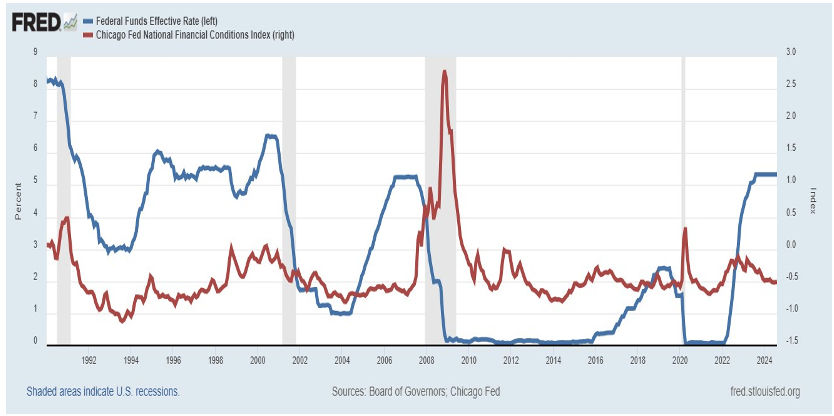

בנוסף, השוק צופה כעת המשך הפחתה אגרסיבית לרמה של כ 3.25% עד סוף 2025. ההפחתה הנוכחית היא חריגה למדי בשל שתי סיבות עיקריות. הראשונה, האינפלציה עדיין לא הגיעה ליעד של הפד אשר עומד כידוע על 2%. מדד אינפלציית הליבה (CORE PCE) שמשמש את הפד כאחד הכלים העיקריים למדידת האינפלציה עומד כעת על 2.6%. בנוסף, המשק האמריקאי ממשיך לנפק נתונים שמעידים שמצבו טוב, גם אם כמה מהנתונים מצביעים על האטה מסויימת. מדד GDP NOW אשר בוחן את קצב צמיחת התוצר לפי נתונים שוטפים ומתפרסם מידי שבוע מראה שהמשק האמריקאי צומח כעת בקצב של קרוב ל 3%. בנוסף, התנאים הפיננסיים כעת הם מהקלים שהיו אי פעם כפי שמראה מדד התנאים הפיננסיים של שלוחת הפד בשיקגו. הגרף שמצורף למטה מראה שהפחתת ריבית בזמן שהתנאים הפיננסיים הם קלים הינה אירוע חריג. נזכיר שככל שהגרף של התנאים הפיננסיים (אדום) נמצא בירידה, המשמעות היא שהתנאים קלים יותר. זאת אומרת שהפחתת הריבית הנוכחית תקל עוד יותר על התנאים הפיננסיים, מה שמעלה את הסיכון לכך שהאינפלציה תתקשה לרדת ליעד אותו קבע הפד.

בעבר הצבענו על כמה שינויים מבניים שאותם חווה העולם אשר עתידים לגרום לאינפלציה לשהות ברמה גבוהה מהרמה בה הייתה בשנים שלפני הקורונה. בקצרה, שינויים דמוגרפיים, העלייה ברמת הסיכון הגיאו פוליטי בעולם והיקפי החוב העצומים שנצברו צפויים לייצר לחצים אינפלציוניים גבוהים מאלו שהיו עד לפני כחמש שנים. אין בכוונתנו לנסות ולחזות את האינפלציה בטווח הקצר, מה גם כפי ניתן לראות בצילום המסך מתוך בלומברג לעיל, מרבית התחזיות הללו לא כל כך מתממשות. אולם מגמות ארוכות טווח, כשמן כן הן, נמשכות לאורך זמן ארוך. בניגוד לקונצנזוס, אנחנו סבורים שהסיכון האינפלציוני עדיין קיים. הריבית בארה"ב הייתה צריכה לרדת מאחר והיא הייתה גבוהה למדי. אולם ההנחה לפיה היא תמשיך לרדת באופן חד כל כך תוך קצת יותר משנה נראה לנו לפי שעה בעל סבירות נמוכה. ימים יגידו, אלא שההנחות הללו מותירות אותנו עם ההערכה שהסיכון בטווחים הארוכים של עקום התשואה גבוה, בטח לאחר ירידת התשואות החדה שהייתה בחודשיים האחרונים. דיפנס, גם כאן. מסיבות אחרות לגמרי, אבל דיפנס.

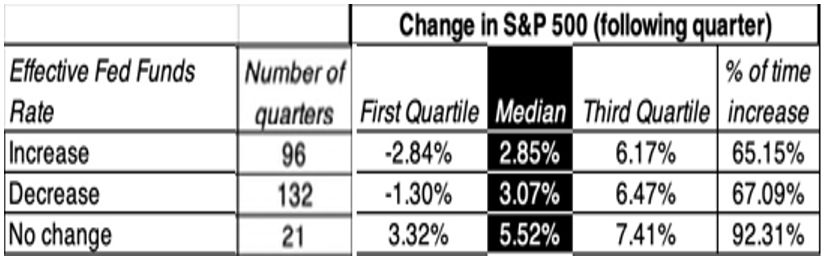

ועוד משהו על הריבית. הגורו של הערכות השווי, פרופסור דמודאראן פרסם פוסט ארוך שבו הוא מסביר מדוע הדרמה סביב הודעות הריבית היא מוגזמת. בפוסט הוא מצרף את הטבלה הנ"ל שבוחנת את תשואת השווקים ברבעון שלאחר הודעת הריבית. כפי שניתן לראות בטבלה, עדיף שהפד לא ישנה בכלל את הריבית..

עידן אזולאי, מנהל השקעות ראשי סיגמא מבית סגימא קלאריטי, צילום: סטודיו טוביה

עידן אזולאי, מנהל השקעות ראשי סיגמא מבית סגימא קלאריטי, צילום: סטודיו טוביה