הפעם, משהו קצת שונה מהרגיל. לא קרן נאמנות רגילה, המטפלת בנושא או נישה מסוימים, על פי מגבלות המנדט שלה, אלא קרן שמעבירה את רוב אחריות הניהול למישהו אחר. במקרה הזה, לכמות מנהלי השקעות בחו"ל. כאשר חושבים על קרן שהיא אגד קרנות בארץ, חושבים על אוסף של קרנות מקומיות השייכות לאותו מנהל, והמאוגדות תחת שם חדש.

ההגמוניה של הארגון האחד עדיין נשמרת. אבל, מאפשרים בזה מעין גיוון גדול ורב, על בסיס אוסף גדול של קרנות מאותו מקור. יש בזה הרבה יתרונות אבל החיסרון הגדול הוא שאתה צמוד לאותו בית השקעות, ולחלוקה הפנימית של הקרנות שהוא מחליט להקצות. ותמיד קיים החשש הקטן של אינטרסים תוך ארגוניים שיכולים להשפיע על הבחירה והחלוקה הפנימית של הקרנות באגד.

במקרה שלפנינו, העניין שונה במהות. מכיוון שמדובר באגד של קרנות חו"ל, החשש לאינטרס הפנימי נמוג לחלוטין. נשאר רק להאמין שמנהל הקרן המקומי יידע לבחור את הקרנות החיצוניות בצורה המקצועית והטובה ביותר. וכאן, כמו כל קרן נאמנות אחרת, נכנסים האמון והמעקב ההיסטורי לפעולה. יש לומר שההיצע בנושא הזה ממש מצומצם (עבור מניות נטו מצאתי רק 2 קרנות כאלו) אבל לדעתי זו נישה שראויה לפחות לכתבה אחת, והנה היא לפניכם. זאת, על מנת שתהיה לכם לפחות נציגות כזו בתיק המעקב שלכם. הבה נתחיל.

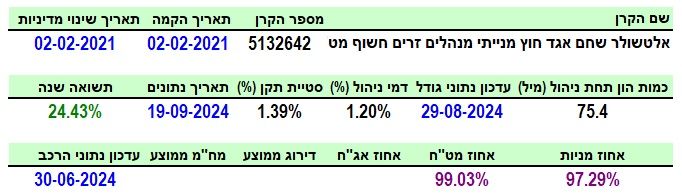

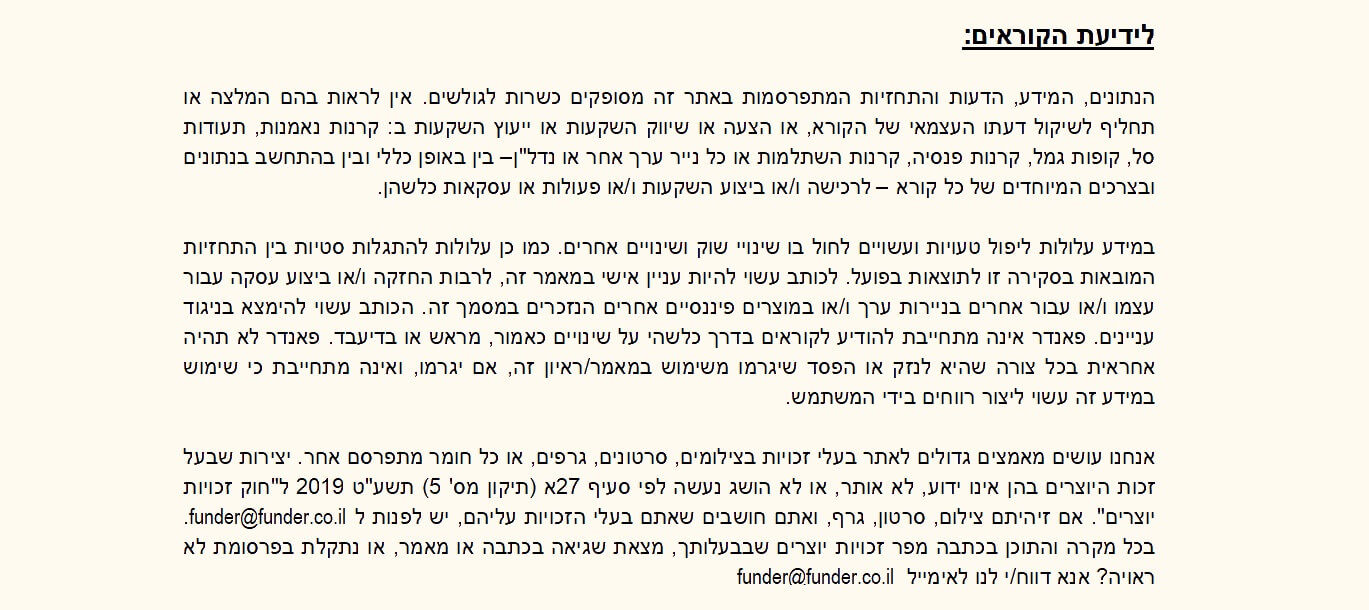

פרטי הקרן

הקרן מגיעה אלינו מבית אלטשולר שחם והיא מספיק וותיקה כדי שכבר נוכל להתייחס לנתונים ההיסטוריים שלה. היא נולדה בתחילת 2021 ולא שינתה מדיניות השקעה מאז. כאמור, גודלה אינו משמעותי במיוחד, בגלל שכל התחום אינו נמצא במיקוד המשקיעים. למרות זאת, עם 75.4 מיליוני שקלים היא עומדת בראש הקטגוריה שלה ("אגד חוץ"). למרות שהתרגלנו לראות קרנות אגד עם דמי ניהול של 0% (הרי הקרנות הפנימיות לאגד המקומי שייכות לארגון של מנהל האגד), כאן המצב שונה.

הקרנות באגד הן חיצוניות (ראו רשימה בדף הקרן באתר) ולכן מנהל הקרן מתייחס אליהן כנכסים פיננסים כמו מניה או אגרת חוב. וכך, גובה דמי ניהול נורמטיביים למדי של 1.2% הממקמים את האגד הזה במקום הרביעי מבין ששת הקרנות שבקטגוריה. סטיית התקן (התנודתיות) די גבוהה עם 1.39%. אבל, חייבים לזכור שמדובר באגד של קרנות חו"ל, המתמחות במניות, ולא במשהו סולידי במיוחד.

ומה יוצא מכל זה? תשואה שנתית של 24.43% (!) כאשר כל העלויות, לפני מס, כלולות. תשואה נאה מאוד, לכל הדעות והתקוות של משקיע ממוצע. בחשיפות אין חדשות מרעישות: הכול מניות והכול חשוף מט"ח. אגב, אם היה כאן נטרול מט"ח, זה היה ממש משפר את המוטיבציה להשקעה. לפחות לדעתי הצנועה...

ביצועי הקרן

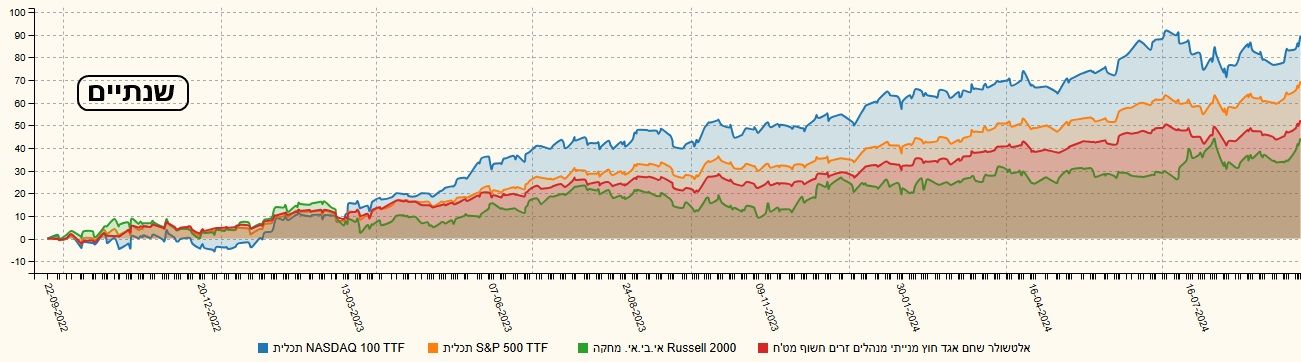

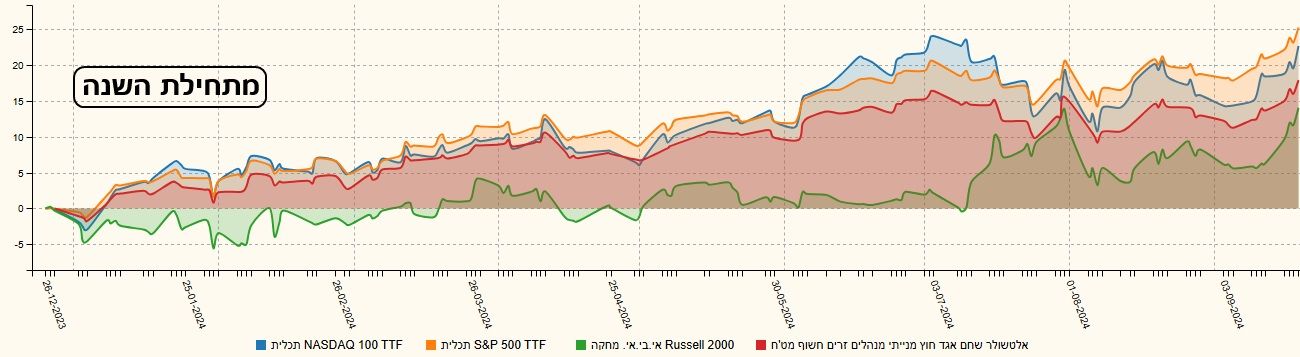

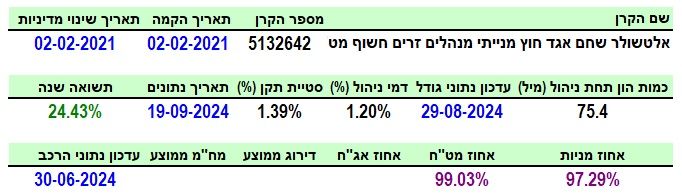

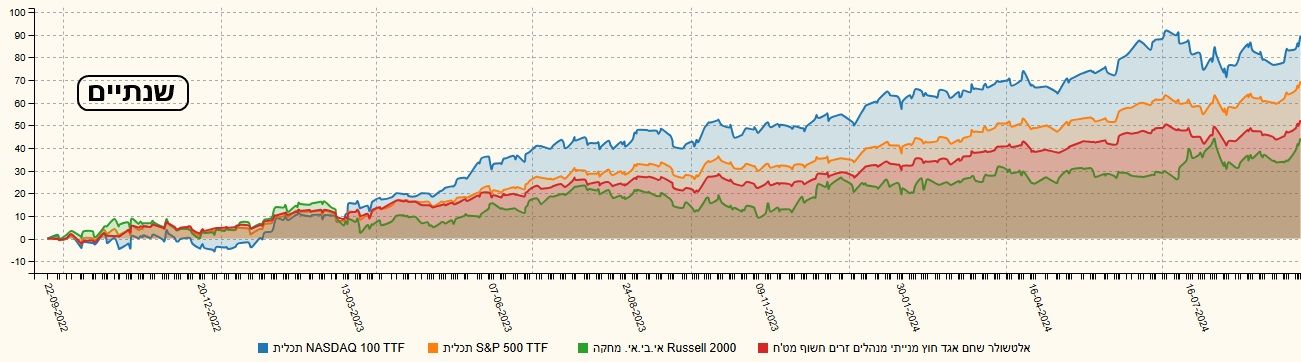

הגרף השנתי של האגד מרשים למדי, ודומה מאוד למה שקרה בשוקי חו"ל. זה שזה יהיה קורלטיבי, זה היה ברור מלכתחילה. אבל האם זה משיג יותר מאשר השקעה פאסיבית? ואיך זה מול התחרות? הנה שני סטים של גרפים לתשובות: מול מדדי ארה"ב, ומול המתחרה, כאשר יש לנו גרפים של שנתיים וגרפים של מתחילת השנה:

לא נעים לומר אבל הטווח הארוך אינו נראה טוב עבור הקרן מול מדדי ארה"ב. היא מצליחה להיות טובה בהרבה מהמניות הקטנות (ראסל) אבל מפגרת אחרי הסנופי והנסדק. בטווח הקצר העניין השתפר אבל הסדר לא השתנה בהרבה. הסיבה לכך פשוטה:

המדדים הכלליים הובלו על ידי כמות קטנה מאוד של מניות "מופלאות", ומנהלי תיקים מסורתיים לא יכלו להתחרות עם הריכוזיות הזו! הגישה הפונדמנטלית פשוט כשלה מול מה שקרה בפועל. האם זה תמיד יהיה כך? כנראה שלא, ואז, המנהלים המקצועיים יעשו טוב יותר. מול התחרות, הקרן של אלטשולר מובילה במקצת אבל ניתן בהחלט לומר שיש כאן קורלציה אדוקה.

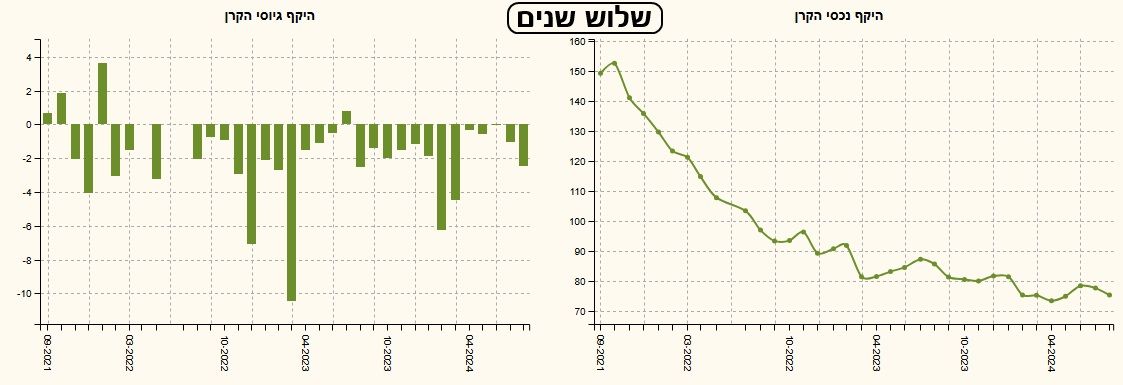

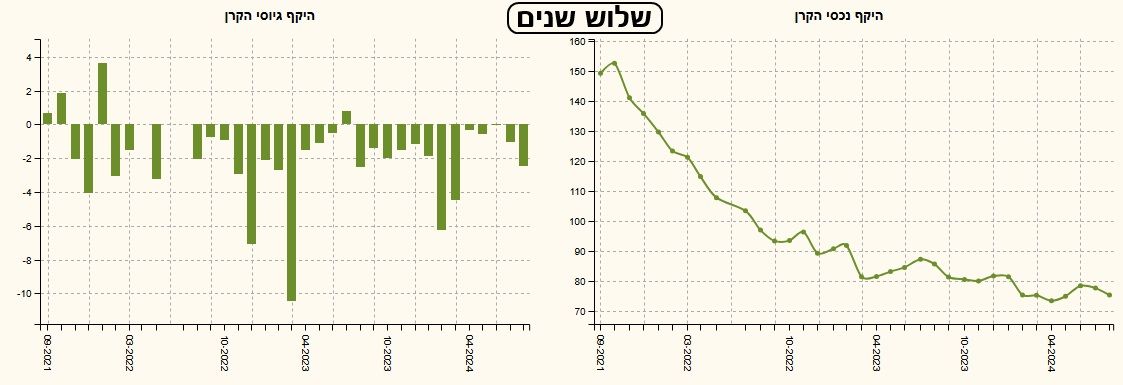

גיוסים ופדיונות

החלק האחרון של הסקירה הוא העצוב ביותר, ומדבר על הגיוסים. אין מה לומר: המשקעים לא כל כך מתלהבים... המון פדיונות למרות שנראה שיש סוג של התייצבות לאחרונה. קשה להבין את התצוגה הזו כאשר התשואה השנתית לדבר הזה עומדת על 24.43%! אבל, כפי שראינו בגרפים, העובדה שמנהלי הקרנות בחו"ל (כגוף אחד תחת הגג של האגד) לא הצליחו "להכות" את המדדים עושה שמות בגיוסים. אישית, אני חושב שזה קצת לא "פייר". אבל, בהשקעות ובמלחמה, אין מה לחפש פייריות.

למי שמעוניין להגיע לדף הקרן באתר פאנדר, הנה הלינק:

https://www.funder.co.il/fund/5132642

וכדי לבחון את התחרות הישירה בה ניתן להגיע לדף הענף:

https://www.funder.co.il/fundlist/c/114

המון הצלחה לכולם!

קרן נאמנות במוקד - אלטשולר שחם אגד חוץ מנייתי / תמונה: Dreamstime

קרן נאמנות במוקד - אלטשולר שחם אגד חוץ מנייתי / תמונה: Dreamstime